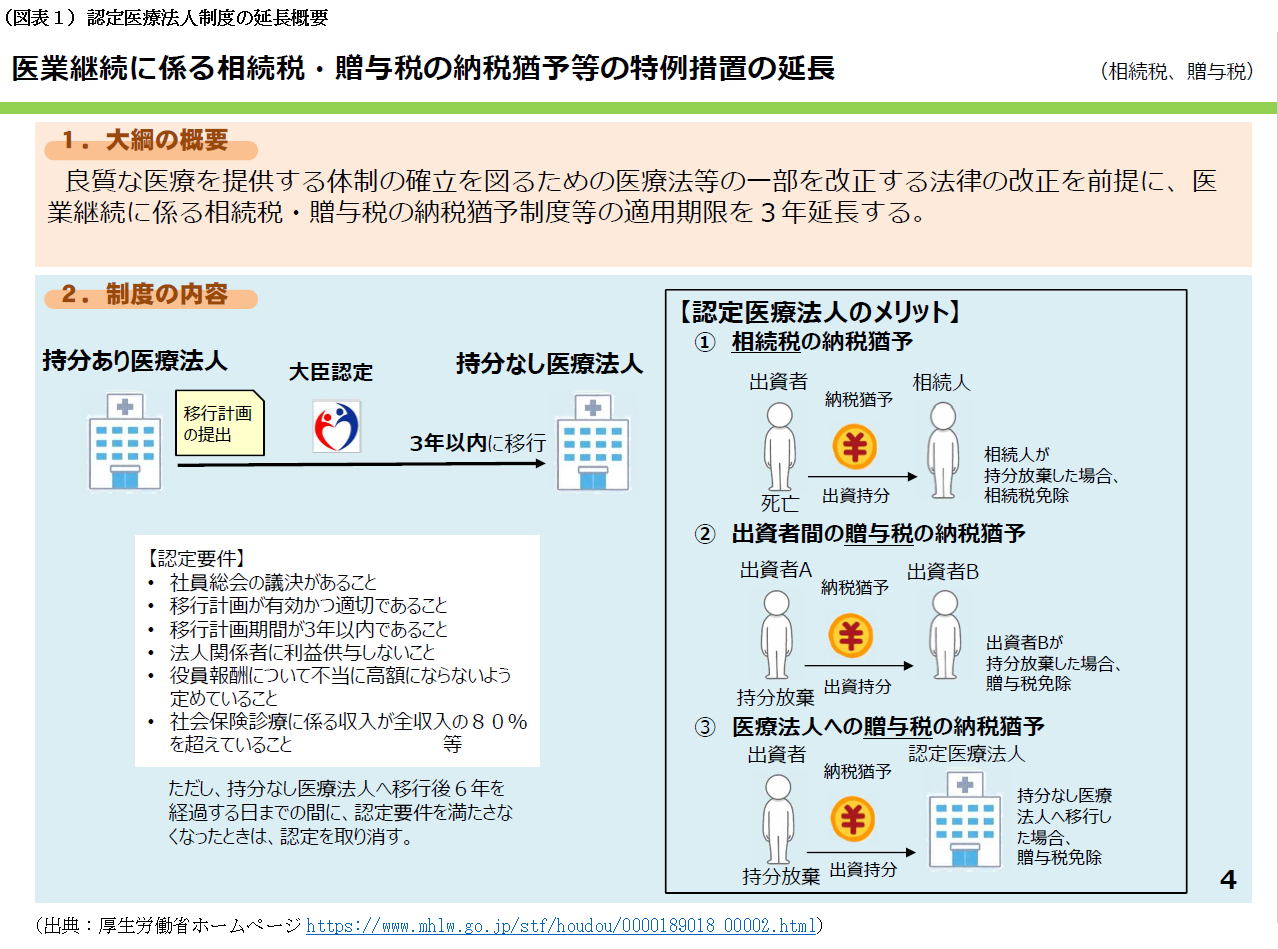

持分の定めがある医療法人が、持分のない「認定医療法人」へ移行する制度について、2020年9月30日とされていた適用期限が3年間延長されました。本延長は、2020年10月1日を始期とする延長であり、申請期限は2023年9月30日となります(図表1)。

延長された認定医療法人制度の概要について解説します。

認定医療法人制度とは

認定医療法人制度は、持分の定めのある医療法人が、持分の定めのない医療法人へ移行するにあたり、必要事項を記載した認定申請書を提出することで厚生労働省から認定を受ける制度です。

認定を受けた医療法人は持分を放棄したことによる経済的な利益について、本来、医療法人に対して課される贈与税が一旦猶予され、移行後6年経過した時点で贈与税の納税が免除されることとなります。また、後継者等の出資持分を相続等により取得した相続人や残存出資者に対して課される相続税・贈与税についても、持分なし医療法人へ移行した場合は(一旦猶予の後、6年経過した時点で)免除されます。

これらの税制面での優遇措置を受けることにより、各法人の事業を継続し、法人の非営利性を確保すること等を目的に、国として本制度の活用(持分なし医療法人への移行)を促進しています。

移行計画認定制度の手続きの流れ

①持分なし医療法人へ移行するまでの流れ

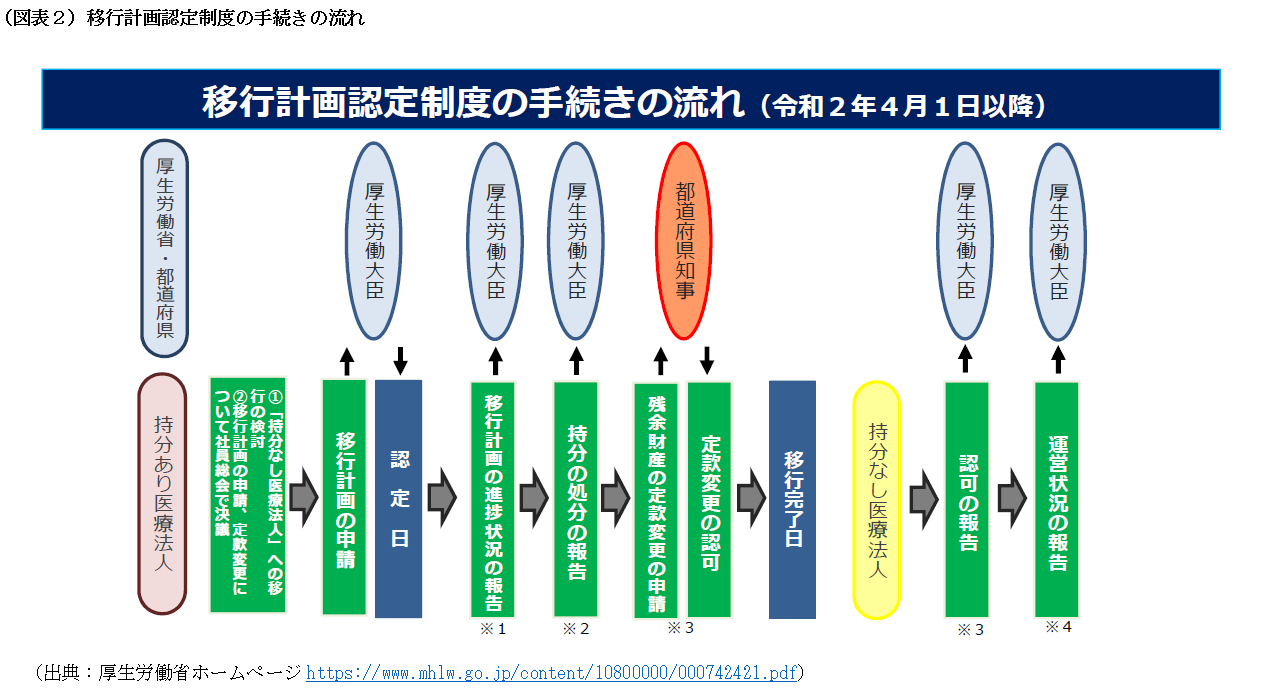

認定を受ける場合、法人内の社員総会で、①移行計画の申請、②定款変更について決議し、その後、厚生労働省へ申請する流れとなります。期限の延長により、2023年9月30日までに認定を受ける(制度の期限内に移行計画を申請すればいいのではなく)必要があります。申請をしてから認定を受けるまでの期間は、通常3~6か月程度を要します。

認定を受けた後は、移行が完了するまでの間、認定日から1年を経過するごとに、移行計画の進捗状況を厚生労働省へ定期的に報告する必要があります。なお、移行が完了するまでの間、出資者に持分の処分(放棄、払戻、譲渡、相続、贈与等)があった場合も、厚生労働省へ報告しなければなりません。

定款変更手続きはこれらと並行して進めることとなりますが、残余財産の帰属先に関する変更について都道府県知事の認可を受ける必要があり、持分なし医療法人へ移行完了後、厚生労働省に定款変更の認可を受けたことを報告します(図表2)。

②持分なし医療法人へ移行した後の手続き等

持分なし医療法人へ移行完了した後も、定期的な報告が必要です。移行完了後、5年を経過するまでの間、1年を経過するごとに、法人の運営状況を厚生労働省へ報告する必要があります。

これにより、持分なし医療法人へ移行後、6年経過した時点で持分を放棄したことにより発生する相続税・贈与税が免除されます(図表2)。

移行計画認定の要件

移行計画の認定を受ける際、認定医療法人の運営に関して一定の要件を満たす必要があります(図表3)。

また、要件は持分なし医療法人へ移行後、6年経過した時点まで維持する必要があります。

(図表3)移行計画認定を受ける際の要件

|

① 法人関係者に対し、特別の利益を与えないこと ② 役員に対する報酬等が不当に高額にならないよう支給基準を定めていること ③ 株式会社等に対し、特別の利益を与えないこと ④ 遊休財産額は事業にかかる費用の額を超えないこと ⑤ 法令に違反する事実、帳簿書類の隠蔽等の事実その他公益に反する事実がないこと ⑥ 社会保険診療等(介護、助産、予防接種含む)に係る収入金額が全収入金額の80%を超えること ⑦ 自費患者に対し請求する金額が、社会保険診療報酬と同一の基準によること ⑧ 医業収入が医業費用の150%以内であること |

認定制度が始まった当初は、役員等の同族要件(3親等内の親族が全体の3分の1以内)や、病院・診療所の名称が医療計画に記載されている等の高いハードルが設定されていました。しかし、2017年10月の改正医療法施行に伴い、多くの医療法人で活用できる制度となりました。

移行期間内に持分なし医療法人へ移行しなかった場合や、持分なし医療法人へ移行後、6年間認定要件を維持できなかった場合等は、認定を取り消しされる場合もあり、その際は、猶予されている相続税や贈与税が課税されることになります。

認定医療法人制度活用のメリット・デメリット

認定医療法人制度の活用のメリット・デメリットをご紹介します(図表4)。

(図表4)認定医療法人制度活用のメリット・デメリット

|

メリット |

デメリット |

|

● 医療法人へのみなし贈与税の課税を回避できる ● 同族経営を維持することができる ● 内部統制の向上 ● 事業拡大・設備投資へ向けた資金余力が生まれる |

● 6年間のモニタリング期間があるため、(図表3)の要件に抵触しないよう、 経営上の縛りが生じる ● 持分を放棄するため、財産権を放棄することになり不利益が生じる ● 出資金の概念がなくなることで、中小企業として扱われなくなる場合がある |

(図表3)の要件を満たすことが難しく、本制度を活用しない医療法人もあります。

例えば、MS法人との取引がある医療法人が、取引自体を是正・解消することが難しいことから、制度の活用を断念したというケースもあります。また、理事長個人と医療法人との間に不動産の賃貸契約が存在し、賃料を適正水準へ変更することが難しい場合、移行計画自体が認定されないことがあります(賃貸契約自体が認定要件を妨げる訳ではなく、賃料水準が地域の同等物件と比較して、妥当な設定になっていることが求められます)。

ある医療法人では、個人開業時の借入金が理事長個人名義となっているため、「認定計画を提出した際、厚生労働省から役員報酬を引き下げるように指示を受けたが、借入金返済を考慮すると引き下げは不可能。よって認定制度の活用を断念した」ということです。

一方、制度を活用した法人では、「今まで先代のトップダウンで法人運営していたため、内部統制に課題を感じていた。認定制度を活用するにあたり、今まで曖昧だったルールなどを規程化し、安定して法人運営する礎を築くことができた」という声も聞かれます。

認定計画の申請件数は2021年3月末時点で763件、うち認定されたのは704件です。持分あり医療法人が約39,000法人あることを踏まえると、制度の活用が進んでいるとは言い難い状況です。

これは制度を活用するメリット以上に、持分を放棄することや制度を活用することへのデメリットが医療業界で広まっていることが大きな要因と考えられます。また、制度そのものが複雑で、検討すらできていない法人も一定数あります。

認定制度は、活用しないことによるペナルティはありません。相続税・贈与税を納税して持分を維持する選択肢もありますが、将来、再度事業承継の時期が到来した際、同じ経営課題を抱えることになります。数十年後に、資金に余裕がある保証はありません。次世代に経営リスクを残さないためにも、資金余力の程度に関わらず、持分なし医療法人への移行を検討する必要があります。

顧問税理士等とともに自院の実情を踏まえつつ、デメリットを上回るメリットを得ることができるのか、あるいは、今後の事業継続を見越した際の選択肢の一つとして考えてよいのかなどについて確認しながら、本制度の活用を検討されてみてはいかがでしょうか。